美国政府花钱如“醉酒水手”是金融市场和政治领域老生常谈的话题。从亿万富翁投资者Stanley Druckenmiller到摩根大通首席执行官杰米·戴蒙都曾借此来形容不断膨胀的美国联邦赤字期货配资监管。

但你可能不会想到与被称为现代货币理论(MMT)的非正统经济学方法有关的人士会这么说,更不用说该理论的教父了。这是因为MMT的一个主要论点是当政府以本国货币支出和借款时,不应该以与私人家庭债务相同的方式来理解这种债务,因为不存在违约风险。从理论上讲,这允许更高程度的财政灵活性。

现代货币理论教父Warren Mosler近期表示,他看到了高债务水平和历史性巨额赤字的有毒组合直接冲击美联储,而央行仍在使用高利率这种传统抗通胀手段。

Mosler说,在美国经济没有陷入衰退的情况下,赤字占国内生产总值(GDP)的7%“相当于醉酒水手级别的政府支出”。

他的言论引发了一场愈演愈烈但颇具争议的讨论,也就是更高的利率是否最终会通过所谓的利息收入渠道加剧通胀。

要确切了解Mosler的担忧,我们不妨回过头来了解一下他思考货币政策的非正统方式。根据传统经济学,当美联储加息时,资本会变得更加昂贵。这会导致支出减少、商业投资减少、资产定价降低等等,进而通过减少需求和抑制通胀来减缓经济增长。

但Mosler认为利率应该永久保持在零水平,将宏观经济调整的任务完全交给财政政策制定者。他认为,主流经济学家没有充分考虑到美国国债持有者收到定期票息时所提供的刺激。

至于为什么美国在经历了美联储激进的紧缩周期后仍未陷入衰退,Mosler认为经济学家们忽略了一个动态现象:随着整个收益率曲线上行,央行加息会机械地导致政府支出增加。

Mosler说:“我唯一能解释的是,在他们的模型深处一定存在对利息收入的零消费倾向。无论你把利率提高到多高,无论你支付多少利息,都没人会花掉一分钱。”

换言之,人们普遍认为,当富人赚到更多钱时,他们不会像穷人那样花掉这些额外收入。由于持有美国国债等金融资产的人更有可能处于较高的经济层级,Mosler认为,经济学家没有考虑到部分利息收入最终会被重新投入到经济中,从而提振需求并对物价水平造成上行压力。

这当然也适用于另一个方向。Mosler说,在全球金融危机期间,量化宽松政策的效果是剥夺了经济的利息收入,从而减缓了2009年后的复苏步伐。

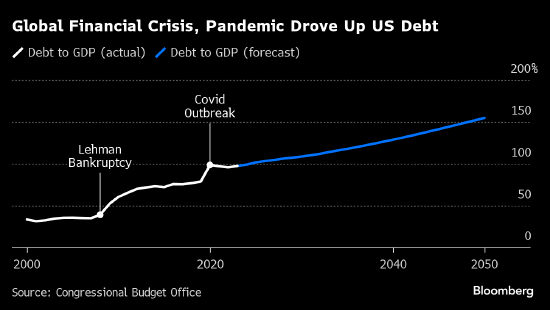

目前的一个关键挑战是,由于国债规模如此之大,提高利息支付的刺激效应比债务总量低得多的时候更大。根据Mosler的说法,随着旧债务被偿还、新债务以当前市场利率取代旧债务,利息收入渠道的重要性料只会上升。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁 期货配资监管